家族カードとは?メリットや注意点、条件・審査についても解説

家族カードを使うと、クレジットカードのポイントが効率的に貯められます。しかも、本会員のカードと同程度の特典や機能が使える上に、別のカードを発行するよりも年会費がお得になることも。法人カードの場合は、家族カードに相当する「追加カード」を持つことで、従業員がクレジットカードを使えます。

本記事では、家族カードのメリットや注意点について詳しく解説していきます。

家族カードとは?

家族カードは、本会員(契約者)の家族に対して発行されるクレジットカードです。家族カードを発行できる条件はカード会社によって異なりますが、一般的には、本会員と生計を同一にしている配偶者、子ども、両親であることが条件とされます。

家族カードは、本会員の信用情報に基づいて発行されるため、家族カード会員が個別に審査を受ける必要はありません。家族カードを使うと、家族が本会員と同じ特典を利用できたり効率的にポイントを貯められたりします。

家族カードのメリット

- 家族カードは年会費が本会員より安い

- 本会員と同様の特典が利用できる

- 家族会員の審査は無し

- ポイントが早く貯まる

- 家族カードで家計管理・経理が楽になる

家族カードには、多くのメリットがあります。クレジットカードの年会費が大幅に節約できるだけでなく、家族も本会員と同等の魅力的な特典も受けられます。

家族カードは年会費が本会員より安い

家族カードの大きなメリットの1つは、本会員とほぼ同様の特典を利用できることです。家族カードでは、ETCカードの発行や各種優待割引、旅行傷害保険なども利用できます。ただし、クレジットカードの種類によって、一部の優待は本会員のみに提供されたり、保険の補償金額が本会員よりも低かったりする場合もあるので、あらかじめ確認しましょう。

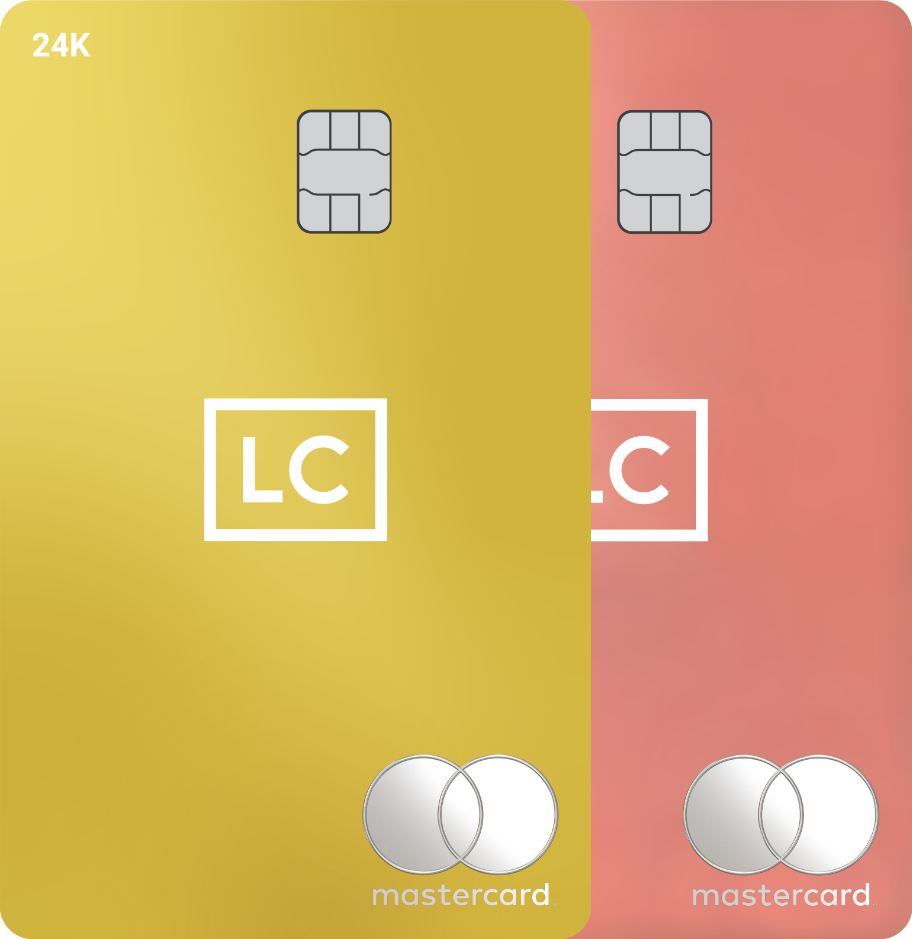

ラグジュアリーカードの家族カードは、金属製のカードで高級感が人気のポイントです。さらに、本会員と同様に、充実したコンシェルジュサービスを受けられ、空港ラウンジを利用できる「プライオリティ・パス」も無料で発行されます。国内・海外旅行の保険も付帯しています。ラグジュアリーカードの家族カードは所有すると、充実した特典を家族全員で利用できる、メリット豊富な家族カードです。

ラグジュアリーカードの6つの注目特典と年会費以上にお得になる使い方。

クレカ研究Labの志田愛仁がPICKUP

家族会員の審査は無し

家族カードの発行は、本会員の信用情報が基準となります。一般的に、ハイステータスカードの審査は厳しく、専業主婦(主夫)、パート勤務の配偶者、大学生などの属性の人は審査を通過しにくいとされます。しかし、本会員の信用情報がしっかりしていれば、専業主婦(主夫)の配偶者や大学生も、家族カードとしてハイステータスカードを発行できます。

なお、家族カードだけでなく法人カードの追加カードも、事業主(本会員カードの契約者)の信用情報に基づいて発行されるため、家族の審査は不要です。

ポイントが早く貯まる

一般的に、本会員と家族カードの利用で貯まったポイントは合算できます。また、貯まったポイントを家族で分け合えるクレジットカードもあり、毎月の支払いにポイントを充てたり、好きな景品と交換したりすることもできます。

ラグジュアリーカードの家族カードなら、最大還元率は1.5%。貯めたポイントのキャッシュバック還元も可能です。家族カードは、ポイントを効率的に貯められ、豪華な特典やキャッシュバックを受けやすいのが大きな魅力です。

ラグジュアリーカードのマイル還元率を徹底解説!交換できるマイルの種類は?

家族カードで家計管理・経理が楽になる

家族カードで利用した金額は、本会員にまとめて請求されます。本会員が登録している口座から、本会員の利用分と家族会員の利用分が引き落とされるので、新しく口座開設をする必要がありません。

また、クレジットカードの利用明細も本会員にまとめられるため、家族全員が、いつ、何に、いくら使ったかを一目で把握できて、ムダな出費が見直しやすくなります。法人カードの追加カードの場合は、代表口座で決済されるため、経理処理が楽になるメリットもあります。

家族カードの注意点

- 利用可能枠(限度額)は共有

- 家族会員のクレジットヒストリーを別に育てることができない

- 利用明細でプライバシーが守られない

- 本会員が解約になると家族カードも解約になる

- 原則本会員の口座から引き落とされる

家族カードには、いくつかの注意点があります。特に、カード利用可能枠については家族で話し合っておくと安心です。

利用可能枠(限度額)は共有

家族カードの利用可能枠は、本会員の利用可能枠と共有されます。例えば、本会員の利用可能枠が500万円の場合、家族カードの利用者も含めて合計で500万円までしか利用できません。この仕組みを理解していないと、家族の誰かが高額の買い物をした場合、利用可能枠を圧迫してしまい、他の家族がクレジットカードを利用できなくなる可能性があります。

いくら利用するのか基準を家族であらかじめ決めておくなど、高額な買い物をする際には家族に一声かけるといった対策をしておきましょう。

ラグジュアリーカードでは事前入金サービスがあります。対応限度額はなんと9,990万円。

事前に利用金額を入金しておくことで、その月の利用可能額を上げられます。支払った金額もポイントの加算対象になるため、利用額が大きければ大きいだけ現金を使うよりもお得です。クレジットカードの利用可能枠が心配な方には、ラグジュアリーカードのような事前入金サービスがあるクレジットカードがおすすめです。

ラグジュアリーカードの事前入金サービスで限度額が最大9990万円に!

家族会員のクレジットヒストリーを別に育てることができない

家族カードの利用実績は、本会員のクレジットヒストリーに反映されます。つまり、家族カードを利用しても、家族カード会員のクレジットヒストリーは積み上がりません。クレジットヒストリーとは、クレジットカードやローンの利用履歴のことを指し、クレヒスとも呼ばれます。

良いクレジットヒストリーを積み上げると、今後のクレジットカードやローンの新規契約や、増枠審査の際に、有利になる可能性があります。家族会員がそれぞれクレジットヒストリーを育てたいと考えている場合は、家族カードではなく個別にクレジットカードを利用した方がよいでしょう。

利用明細でプライバシーが守られない

クレジットカードの種類によっては、家族カードで利用した明細が本会員に届くことがあります。家族とはいえ、いつどこで何にいくら利用したのか知られたくない人もいるかもしれません。

本会員と家族会員が個別のIDとパスワードを持つことで、それぞれの利用明細だけを確認できるWeb明細サービスもあります。気になる方は、プライバシーを守る仕組みがあるかどうかチェックしておくと安心です。

本会員が解約になると家族カードも解約になる

本会員が利用を継続し、家族カードだけを解約することは可能です。しかし、本会員がクレジットカードを解約した場合、家族カードだけを継続することはできません。

また、本会員が死亡した場合、本会員と家族カード会員が離婚した場合なども、家族カードは解約となります。家族会員が利用条件を満たせなくなった場合も、家族カードを解約する必要があるため注意が必要です。

家族カードの利用条件については、後ほど詳しく解説します。

原則本会員の口座から引き落とされる

原則として、家族カードの利用分も本会員の口座から引き落とされます。本会員の分と家族会員の分を同じ口座で引き落とすと、大きな金額になりがちです。支払い日までに口座残高を確認して、残高不足にならないようにしましょう。

特に、プライバシー保護の観点から、自分名義の利用明細しかチェックできないようになっている場合は見落としやすいので注意が必要です。毎月家族から教えてもらうなどして、どのくらいの利用額になっているのか、しっかり把握しておく必要があります。支払いが滞るとクレジットヒストリーに悪い評価がつき、今後のローン契約などで不利となる可能性があります。

家族カードの作り方

家族カードの作り方は簡単です。ここでは、家族カードの発行方法について、よくある質問をまとめています。

家族カードの作り方は、主に次の2パターンです。

- 本会員がすでにいて、追加で家族カードを発行する

- 新規で本会員・家族カードを同時に発行する

すでに家族が所有しているクレジットカードの家族カードを発行したい場合は、家族カードだけを発行します。家族カードの発行は、本会員がインターネットの専用ページから手続きするだけで完了する場合もあります。

新規で本会員と家族カードを同時に発行することも可能です。

どちらも新規発行する場合は、まず家族の中で誰が本会員になるかを決めましょう。安定した収入があったり良いクレジットヒストリーがあったりする人など、審査の通りやすい人を本会員に選ぶことがおすすめです。

どのクレジットカードでも家族カードは発行できる?

すべてのクレジットカードで家族カードや追加カードを発行できるわけではありません。なかには、家族カードを発行していないカードも少数ながら存在します。

特に、「女性限定カード」「学生カード」など、カードの利用者に特定の条件がある場合、家族カードの発行ができないこともあります。家族カードや追加カードの発行が可能かどうかは、該当するクレジットカードの公式ホームページ等で確認してみてください。

家族カードを発行できる人の条件は?

- 本会員の同意を得ていること

- 本会員と生計を一にする次のような条件を満たす人

・本会員の配偶者

・本会員の親

・高校生を除く満18歳以上の子

一般的に、家族カードの発行は、18歳以上であることと、本会員と生計を同一にしていることがポイントです。上記を満たしていれば、本会員と別居している場合であっても、家族カードは発行できます。

一方で、本会員と同居している家族であっても、生計を別にしている場合は、家族カードを発行できません。

家族カードは何枚まで発行できる?

家族カードや追加カードは、発行枚数の上限が決まっている場合もあります。何枚まで発行できるかは、カード会社やカードの種類によって異なります。そのため、上限枚数も考慮したうえで、カード会社・種類を選びましょう。

ラグジュアリーカードでは、最大4枚まで追加可能。法人カードにおいても、最大4枚まで追加発行できます。

家族カードの名義はどうなる?

家族カードの名義は、利用する本人の名義となります。家族カードの裏の署名欄には、利用者の名前を記入する必要があるため注意しましょう。例えば、本会員の配偶者が家族カードを持つ場合、家族カードの名義は配偶者の名前となります。

署名欄には、配偶者自身が自分の名前を記入してください。法人カードの場合は、事前に追加カードを利用する従業員を決めておく必要があります。追加カードも家族カードと同様に、従業員の名義で作成することになります。

家族カードの暗証番号はどうなる?

家族カードの暗証番号は、家族カードごとに決められます。忘れにくいからと同じ暗証番号にするのはセキュリティ面で危険なので避けましょう。

家族カードの暗証番号を変更したい場合は、基本的に家族カードを再発行が必要です。クレジットカードの種類によっては、インターネットもしくは電話・書面で手続きできることもあります。

家族カードのおすすめ

ラグジュアリーカードは、スタイリッシュで存在感のある金属製デザインのクレジットカードです。見た目がスタイリッシュなだけでなく、Mastercard®の中で最上位ランクである「ワールドエリートMastercard 」の称号を持つカードでもあります。

ラグジュアリーカードの家族カードを保有すると、家族会員も本会員と同じように、上質なコンシェルジュサービスやVIP待遇のレストラン・トラベルの優待などを受けられます。

ラグジュアリーカードの審査について解説!それぞれのカードの特徴や申し込み条件も

家族みんなでワンランクアップした体験を

家族カード(追加カード)は、本会員の信用をもとに発行されるため、条件を満たせば、専業主婦(主夫)や学生でも所有できます。家族カードを利用すると、ポイントを早く貯めることができ、本会員と同じ特典をお得な年会費で受けられるメリットもあります。同じクレジットカードを家族や会社従業員と利用したい場合は、ぜひ、家族カードや追加カードの発行を検討しましょう。

ラグジュアリーカードの家族カードは、金属製のカードで高級感が魅力です。また、上質なコンシェルジュサービスや空港ラウンジを利用できる「プライオリティ・パス」の無料発行など、他にはないユニークな優待で人気を集めています。ラグジュアリーカードの家族カードを使って、ぜひ、家族全員でワンランク上の特別な体験を楽しみましょう。