クレジットカードのランクとは?種類やハイランクのカードを持つ魅力などを解説

クレジットカードのランクにはどのような意味や役割があるのでしょうか。クレジットカードのランクは、カードのステータス性や、特典やサービスのグレードを左右する重要な要素です。この記事では、ランクの種類やハイランクのクレジットカードを持つこと魅力などを紹介しますので、ご参考にしてください。

Contents

クレジットカードのランクとは?

クレジットカードのランクは、そのカードが提供する特典やサービスのグレードを示すもので、カードのステータス性や利便性を象徴します。

クレジットカードのランクにより、付帯する特典やサービス、年会費などが異なります。ランクが高いほど、優待やサービスが充実しますが、その分年会費が高く、審査も厳しくなる傾向です。

クレジットカードのランク分け

クレジットカードのランクには、「発行会社の商品によるランク」と「国際ブランドのグレード」の2種類があります。どちらのランクも、低い順から「一般」「ゴールド」「プラチナ」「ブラック」と呼ばれるのが一般的です。

ただ、カード発行会社や国際ブランドにより、上記のランク順にならなかったり、カードの色と名称がちぐはぐになったりする場合が見られます。

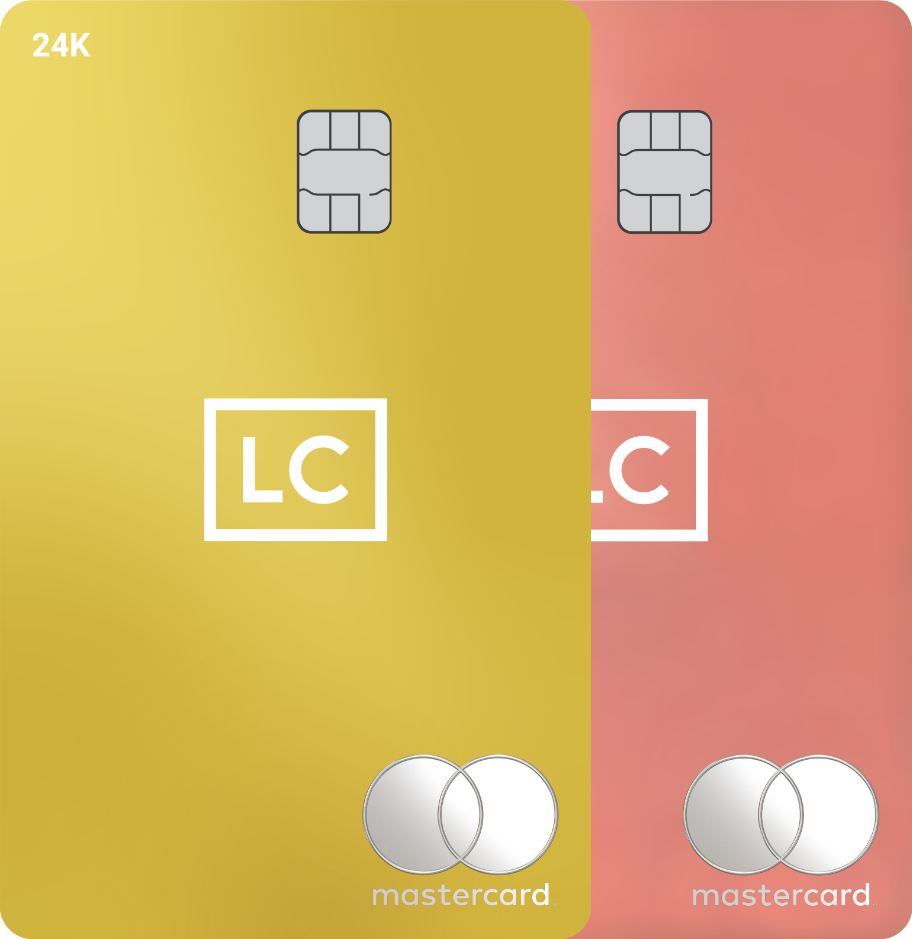

たとえば、ラグジュアリーカードのランクは以下の通り。通常「プラチナ」と捉えられる銀色のカードがエントリーモデル。その後に「ブラック」カード、そして「ゴールド」カード、さらに最高級カードにもブラックダイヤモンドという別の「ブラック」カードという順番です。

ラグジュアリーカードの国際ブランドであるMastercardⓇのランクは以下の表の通りです。グレードの名称に色を用いているものは、ゴールドとプラチナのみ。また実際発行されるカードの色はカード会社の発行するカードによって違います。

| グレードの名称 | 実際の色 |

|---|---|

| ワールドエリートMastercard | カード会社の発行するカードによる |

| ワールドMastercard | カード会社の発行するカードによる |

| チタンMastercard | カード会社の発行するカードによる |

| プラチナMastercard | カード会社の発行するカードによる |

| ゴールドMastercard | カード会社の発行するカードによる |

| スタンダードMastercard | カード会社の発行するカードによる |

たとえば、ラグジュアリーカードは、エントリーモデルの「Mastercard® Titanium Card™」から最高級の「Mastercard® Black Diamond™」まで、色が異なっても全て「ワールドエリートMastercard」のグレードです。

その他の国際ブランドの例をあげると、Visaのランクは、エントリーモデルの「クラシック」から「ゴールド」「プラチナ」と「シグニチャー」「インフィニット」まであります。

一般、ゴールド、プラチナ、ブラックという順番は多く使われてはいますが、このようにランクと色の順が異なったり、名称と実際のカードの色がちぐはぐになったりします。また、クレジットカード会社をまたぐと「A社のゴールドよりもB社の一般カードの方が特典やサービスが充実している」というケースも。

そのため、クレジットカードのランクは券面の色で判断できるわけではないといえるでしょう。

クレジットカードのランクが注目される理由

社会的信用を証明できる

ランクに応じた特典やサービスを受けられる

クレジットカードは、単なるアイテムではなく、持ち主の経済力や社会的地位を反映するものの一つであるというイメージが社会的にはあります。これが、クレジットカードのランクが注目される大きな理由の一つでしょう。

ランクが高いほど、基本的には年会費が高くなるうえに、審査も厳しくなるといわれています。ハイランクのクレジットカードを持てるということが、経済的に豊かで社会的に地位のある人という印象を与えることもあります。そのため、ハイランクのクレジットカードを手に入れたいと思う人も少なくありません。

また、社会的信用を証明できるだけでなく、ハイランクのクレジットカードで、充実した特典や優待サービスを受けられることも、魅力の一つと考えられています。

クレジットカードのランクの種類

クレジットカードには、どんなランクがあるか、一般的なランクの種類や年会費の相場などを紹介していきます。

一般カード

ステータス:低い

年会費:無料~2千円程度

内容:カードの機能を重視

審査:通りやすい

一般カードは、クレジットカードの中で、最もスタンダードなカードです。スタンダードカードやクラシックカードとも呼ばれることもあります。

年会費は無料のものが多く、有料の場合でも2千円程度が一般的。ステータスは低いですが、審査に通りやすく気軽に作れるため、クレジットカードの基本機能さえあれば十分という方におすすめです。

ゴールドカード

ステータス:やや高い

年会費:~5万円程度

内容:「一般」に比べて特典やサービスが充実

審査:「一般」に比べて厳しい

ゴールドカードは、一般カードよりも高いグレードです。一般カードと比べてポイント還元率のアップなど特典やサービスが充実しています。

しかし、そのぶん年会費も5万円程度までと比較的高く、申し込みの審査はやや厳しめ。一般カードよりも少しステータスのあるクレジットカードを求める人におすすめです。

プラチナカード

ステータス:非常に高い

年会費:2万円程度~10万円程度

内容:特典やサービスが充実

審査:厳しい(招待制のものもある)

プラチナカードは、ハイステータスなクレジットカードです。年会費が10万円程度のものもあり高額ですが、プラチナカードならではの充実した特典やサービスがあります。

審査は厳しく、中には招待制のものもあるため、手に入れるのはやや難しいといえるでしょう。ハイステータスなクレジットカードを持ちたい人におすすめです。

ブラックカード

ステータス:最高ランク

年会費:非常に高額

内容:特典やサービスが非常に充実

審査:厳しい(招待制)

ブラックカードは、最高ランクのクレジットカードです。年会費は非常に高額なことが多いですが、比例して手厚い特典やサービスが受けられます。そのため、審査も非常に厳しく、申請は原則招待制です。

ブラックカードを持つには、高い経済力や社会的信用などが必要であり、基本的にはトップクラスの管理職についている人たちや経営者などが所有しています。

ラグジュアリーカードのブラックカードは招待なしで申し込み可能です。Mastercardの最上位ステータスが採用されているほか、極上のVIP待遇が魅力です。

ラグジュアリーカード「Mastercard® Black Card™」とは

ハイランクといわれる「ラグジュアリーカード」その7つの特徴について解説

ハイランクのクレジットカードを持つメリット

ランクの高いクレジットカードを持つのは、どのようなメリットがあるのでしょうか。ここでは、ハイランクのクレジットカードを持つメリットを紹介します。

社会的地位や信用の証明に使える

ハイランクのクレジットカードを作るには、相応の経済力や社会的地位が必要とされ、そのランクに応じた審査に通過しなければいけません。ハイレベルな審査に通過したことを示せるため、クレジットカードはそれだけで自身のステータスの証明になります。

例えば、海外ではクレジットカードが社会的信用度の判断のために使われたり、病院で治療費を支払うときの証明に使えたりすることもあるでしょう。 ハイランクなクレジットカードを持っておくと、いざというときに便利です。

サービスや特典、付帯保険が充実している

ハイランクのクレジットカードを持つと、そのカードならではの特典や優待、付帯保険が利用できます。たとえば、国内外旅行傷害保険、空港ラウンジサービスのほか、無料のコンシェルジュサービスなどがその例として挙げられるでしょう。

ハイランクのクレジットカードは年会費の負担もあります。しかし、各種サービスで生活を便利に、人生を豊かにできるのは大きな魅力です。

クレジットカードの利用限度額が大きくなる

ランクが上がるほど、利用限度額も大きくなります。限度額は開示されていないことも多く、あくまで傾向にはなりますが、一般カードが「100万円」程度、ゴールドカードが「200~300万円」程度、プラチナカードが「300~500万円」程度のものが多いと捉えておいてもよいでしょう。

利用限度額が大きくなれば、大きな買い物でも限度額を気にすることなく支払えます。快適に買い物がしやすいのも魅力です。

ラグジュアリーカードを持つメリットとは?6つの注目特典について解説

ハイランクのクレジットカードを持つデメリット

ハイランクのクレジットカードの負担になる部分は、その年会費。クレジットカードのランクが上がると、年会費が高くなります。金額は、ハイランクのプラチナカードでは10万円程度、ブラックカードでは更に高額になるのが一般的です。ただし、クレジットカードの会社やサービス内容など様々な要因により、年会費は異なります。

ハイランクカードの充実した特典やサービスと年会費を照らし合わせて、無理のない範囲で慎重に選ぶのが大切です。

クレジットカードのランクを上げる方法

ここでは、ハイランクのカードを持ちたい方向けに、クレジットカードのランクを上げるために自分でできることをご紹介します。

クレジットカードのランクを上げる方法としては、下記3つのパターンがあるでしょう。

上位ランクのカードに最初から申し込む

上位ランクのカードに切り替える

現状のカードで実績を積む

ハイランクのカードに新しく申し込んだり、所有しているカードの上位カードに切り替えを申し込んだりする際も審査が必要です。また、ハイランクになるほど審査が厳しくなったり、追加の条件が付されたりする場合もあります。とくにハイランクのカードは、カード会社からの招待がないと申し込みができないものも。

招待を受けたい場合はもちろん、その他の場合でも、クレヒス(クレジットヒストリー)を良好に保つことが大切です。そのためには、以下の項目を心得ておきましょう。

料金の支払いを延滞しない

長期間の利用実績を作る

ハイランクになるほど利用限度額が大きくなるため、カード会社からの信頼を失ってしまうと、ハイランクのカードの審査に落ちてしまう可能性が高くなります。この点を念頭に置いて、着実にカードのランクを上げていきましょう。

ラグジュアリーカードの審査について解説!それぞれのカードの申し込み条件は?

ハイランクのおすすめのクレジットカード

券面から漂う高級感やその充実した優待・サービスが、まさにハイランクと呼ぶのにふさわしいクレジットカード、「ラグジュアリーカード」を紹介します。

Mastercard® Titanium Card™

【年会費】

本会員:55,000円(税込)

家族会員:16,500円(税込)【申し込み】

可能

金属感を緻密に表現したモダンかつスタイリッシュなデザインが魅力の⾦属製カード。年会費がブラックカードの約半額と、比較的手に入りやすいのが魅力です。キャッシュバック還元率は1.0%。ホテルや映画・美術館で受けられる優待やコンシェルジュサービスなど多くの優待が備わっています。

まさに初めてのステータスカードにぴったりの機能的なクレジットカードです。

Mastercard® Titanium Card™ について

Mastercard® Black Card™

【年会費】

本会員:110,000円(税込)

家族会員:27,500円(税込)【申し込み】

可能

圧倒的な耐久性とマットブラックならではの重厚感が特⻑の⾦属製カード。キャッシュバックは還元率1.25%とエントリーモデルより増加。ゴールドカードよりは下がるものの、サービス内容は十分魅力的です。そのため、ラグジュアリーカードの中で多くの方に選ばれています。

Mastercard® Gold Card™

【年会費】

本会員:220,000円(税込)

家族会員:55,000円(税込)【申し込み】

可能

イエローゴールドの輝きを纏う24金コーティングの金属製カード。このカードの魅力は、見た目にも表現されたそのラグジュアリーなサービス内容です。

キャッシュバックは1.5%と業界最高水準の還元率を誇ります。また、ラグジュアリーカードの会員向けに、自社商品・サービスをPRできる「LCマーケットプレイス」の特典も魅力的。最上級のサービス、希少な機会、豊かな経験の全てを叶えてくれるカードです。

日々の生活をより輝かせたい、さらなる高みを目指したいという方に最適なカードといえます。

Mastercard® Black Diamond™

天然ダイヤモンド入りの漆黒の金属製メタルカード。カードに使用するダイヤモンドも職人たちが一つひとつ丁寧に手作業で形作ったもの。そのことからも分かるように、ありとあらゆるところまで「至高であること」にこだわり抜いた一枚です。

入会金・年会費はいずれも日本最高額。しかし、それで叶えられるのは想像を超える豊かさと洗練です。

Mastercard® Black Diamond™ について

ハイランクのクレジットカードで人生を豊かにしましょう

クレジットカードの特典やサービスによって、ランクは決まります。ハイランクのクレジットカードは充実した特典やサービスが利用できるというメリットだけではなく、自身の社会的信用度を高められるという点でも魅力的でしょう。

ランクが上がるごとに年会費も高くなる傾向にあるため、年会費を踏まえた上でより豊かな人生を送るのに役立つクレジットカードを検討するがおすすめです。

ラグジュアリーカードは、ハイランクのクレジットカードをご用意。実際にご利用いただいている会員様からは、「接待で出しても恥ずかしくないステータス性がある」「利用できる場所や特典が豊富で、機能性がある」など、ご好評を頂いております。

ハイランクかつ実用性の高いカードをお探しの方、デザイン面でも最高に上質なカードを持ちたいという方は、ぜひラグジュアリーカードをご検討ください。