確定申告で使用する領収書の保管方法は?おすすめのやり方をご紹介

確定申告で必要になる領収書。確定申告の間際になって、慌てて整理するのでは、手間も時間もかかります。日頃から整理しておくことが大切ですが、どのように保管すればよいのでしょうか。また、確定申告が終わったら、いつまで領収書を保管する必要があるのでしょうか。この記事では領収書の保管期間や保管方法についてのおすすめの方法をご紹介します。

*当記事は2023年3月10日時点での情報をもとに執筆しています。

確定申告で必要となる領収書

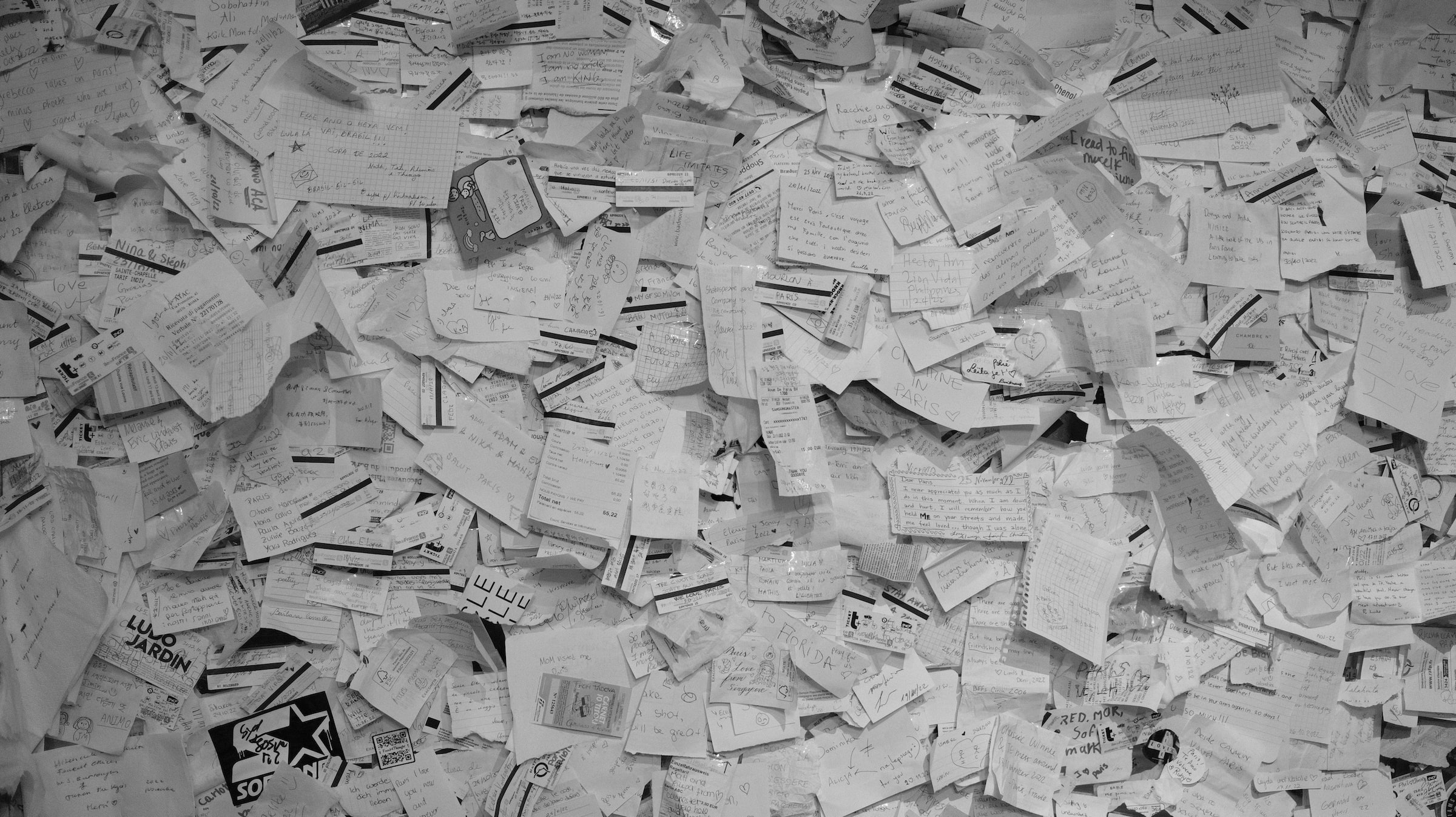

消費税の課税事業者や個人事業主にとって、確定申告が近づくと、気になり始めるのが領収書の整理ではないでしょうか。日頃から、きちんと管理していればよいのですが、日々が忙しいとついつい怠ってしまうもの。1年間分の領収書の山を月ごとに整理するだけでも、時間がかかり業務に差し支えてしまうことがあります。

領収書は事業で取引があったことを証明する重要な書類であり、正しい経費計算を行う上でも必要なものです。また、法人・個人事業主を問わず、確定申告の後も領収書は5年~10年間、保管しなければなりません。

課税事業者でない場合は、領収書の保管は必須ではありませんが、後に取引を立証する必要性が生じる可能性を考えた場合、保管しておいたほうが安心です。もちろん、課税事業者の場合、領収書を保管しておかなければ消費税の控除ができなくなってしまいます。

では、実際にどのように領収書を保管するのがベストなのでしょうか?おすすめ方法をいくつかご紹介します。領収書の保管方法に困っている方は、ぜひ参考にしてください。

領収書の保管方法① 紙に張り付けていく

一般的な領収書の保管方法として、ノートやコピー用紙に領収書を貼っていくやり方があります。コピー用紙やノートは安いので、気軽にページを増やせるためおすすめです。領収書は月別にわけて、日付順に貼っていくようにしましょう。貼り付ける際に、その領収書がどのような目的のものであったかを簡単にメモ書きすると、後から見直すときにスムーズです。

ノートやコピー用紙に貼ることで、領収書の紛失を防げますし、日付順に貼ることで、税務署から確認要請があった場合、探しやすくなるメリットがあります。

ただし、確定申告が近づいてから、大量の領収書を処理するのでは、作業に時間も手間もかかります。領収書は普段からこまめに整理し管理しておくようにしましょう。

領収書の保管方法② 月別にファイリングしていく

月別にまとめた領収書を、封筒やクリアファイルにまとめる方法です。1月のファイル、2月のファイル……というように、月ごとの封筒やクリアファイルを用意し、何年度の何月のものなのかを明記します。そこにその月の領収書をどんどん入れて保管するのです。

領収書を1枚1枚紙に貼っていくよりも簡単ですし、領収書の紛失も防げて一石二鳥なので、特に忙しい方にはおすすめしたい保管方法です。

この方法で管理する場合は、見積書などの関連書類も一緒に保管することで、後から確認する必要が出た際にスムーズに取り出せ、探す手間も省けます。

どの業務に対する領収書なのかがわかるようにしておくことがポイントです。項目ごとにまとめてクリップなどで留めておくとよいでしょう。

領収書の保管方法③ 領収書を電子化する

領収書は、確定申告をした年だけでなく、5~10年もの長期間保管しなくてはなりません。法人であれば、確定申告の提出期限から7年間、もし欠損金が生じて翌年以降に赤字を繰り越す場合(繰越控除)は10年間、保管する義務があります。

また、青色申告の場合、領収書は「現金預金取引等関係書類」に該当するため、7年間の保管が必要です。(前々年度の所得が300万円以下の場合は5年間です。)また、白色申告の場合、領収書の保管期間は5年間とされています。大量の領収書を何年分も保管しなくてはならず、その分、保管スペースの確報が必要になります。

できるだけ省スペースでの保管を重視するのであれば、領収書を電子化する方法がおすすめです。具体的には、領収書をスキャンしたり、写真撮影したりすることで電子帳簿を作成でき、一定の要件を満たせば、領収証の原本は破棄できます。

また、紙の領収書では、経年劣化や汚れ、破れ、紛失などのリスクがありますが、電子化すればそういった心配は不要になります。パソコンが故障するなどのトラブルも考えて、クラウドサービスを利用したり、USBでも保存しておくとより安心でしょう。

電子帳簿をつけるには、以下のような一定の要件がありますが、電子帳簿をつけるにあたり、令和4年1月1日に施行された「電子帳簿保存法」は、改正が行われ、抜本的な見直しが行われました。ルールが大幅に緩和されていますので、詳しい要件は国税庁のホームページなどで確認することをおすすめします。

- 一定水準以上の解像度(200dpi以上)による読み取り(スマートフォン、デジタルカメラで撮影する場合は、388万画素以上の解像度)

- カラー画像による読み取り

- タイムスタンプの付与

- 解像度や大きさ情報の保存

- 入力者等情報の確認

- 検索機能の確保

まとめ

領収書は経費であることを証明するためにも重要な書類です。確定申告のときはもちろん、その後も5~10年間も保管することが義務づけられています。

領収書の数が多い場合、きちんと整理しておかないと、経費の計算に時間がかかったり、税務署に提出する必要が生じたときに手間取ってしまうため、日頃からわかりやすくまとめておくことが大切です。

クラウド上で管理する会計ソフトを利用していれば、クレジットカードとの連携ができ、 会計処理の手間が大幅に削減できるのでおすすめです。領収書の管理方法はさまざまなので、自分にとって、どの方法が最も適しているかを考えて、上手に領収書を管理するようにしましょう。